Levensverzekeraars en pensioenfondsen op Curaçao en Aruba kunnen niet optimaal beleggen, hoe hoog is de rekening?

WILLEMSTAD – Levensverzekeraars en pensioenfondsen op Curaçao en Aruba worden door wettelijke bepalingen beperkt in het optimaal beleggen van ingelegde premies. De rekening daarvoor komt uiteindelijk bij de begunstigden terecht. Maar het is vooralsnog niet duidelijk hoe hoog die rekening is. Actuaris Servaas Houben en econometrist Ronald Ketellapper vinden dat dat moet veranderen.

Levensverzekeraars en pensioenfondsen hebben verplichtingen die tot ver in de toekomst reiken. Het optimaal beleggen van premies is dan ook een van de belangrijkste taken van deze financiële instellingen. Dit houdt in dat er een beleid wordt gevoerd waarbij de opbrengsten gemaximeerd worden op een zodanige wijze dat de risico’s beperkt worden.

De risicobeperkingen die daarbij in acht worden genomen moeten borgen dat de verplichtingen met een zeer grote mate van zekerheid kunnen worden nagekomen. Er zijn veel risico’s die hierbij moeten worden gemanaged. Zoals valutarisico, debiteurenrisico, landenrisico, risico op waardedaling en concentratierisico.

Rendement en risico

Welke beleggingen komen zoal in aanmerking? Om de rendement/risico balans te optimaliseren, kunnen de beste resultaten worden behaald als het universum van beleggingen waaruit kan worden gekozen het grootst is: wereldwijd en alle markten hebben dan de voorkeur.

Hoe groter de markt, hoe efficiënter deze functioneert en hoe beter de prijsvorming tot stand komt. Risicospreiding en diversificatie kunnen goed gerealiseerd worden. Grotere markten hebben bovendien als voordeel dat marktdata in ruime mate, veelal ook openbaar, beschikbaar zijn.

Maar de realiteit van Aruba en Curaçao is anders. Financiële instellingen zijn gebonden aan wettelijke voorschriften. Deze opgelegde beperkingen hebben gevolgen in het beleggingsbeleid en gevolgen voor verzekerden en pensioendeelnemers

Lokale investeringen

“In Curaçao en Aruba heeft de wetgever beperkingen opgelegd aan de beleggingen van levensverzekeraars en pensioenfondsen”, zegt Houben. “Een deel van de te beleggen middelen moet namelijk lokaal geïnvesteerd worden. Hiermee worden lokale beleggingen gestimuleerd, blijven deviezen in het binnenland en wordt de ontwikkeling van de lokale kapitaalmarkt gestimuleerd.”

“De wetgever streeft er daarnaast naar dat de economie van het land Curaçao zich beter ontwikkelt door deze verplichte binnenlandse investeringen”, vult Ketellapper aan. “Maar tegelijkertijd wordt met deze restrictie de optimalisering van de beleggingen van de financiële instellingen ingeperkt en wordt het moeilijker zo niet onmogelijk de optimale risico/rendementsverhouding te realiseren.”

De regels in Curaçao behelzen in hoofdlijnen dat maximaal veertig procent van de eerste tien miljoen gulden aan voorzieningen en schulden in het buitenland belegd mogen worden. Vijftig procent van de tweede tien miljoen gulden en zestig procent van de resterende voorzieningen en schulden moeten in het buitenland belegd worden.

“De beperkingen zijn dus materieel en dwingen de belegger zijn universum sterk in te perken”, zegt Houben. “Ook is het van eminent belang dat de belegger inzicht heeft in de lokale mogelijkheden om te beleggen. Inzicht vergt zowel voldoende data als transparantie, zowel met betrekking tot verwachte rendementen als de onzekerheden, risico’s, van de lokale markt voor investeringen.”

Lokale economie

“De wetgever wil met deze beperkende regels de uitstroom van deviezen beschermen en daarmee afdwingen dat lokale besparingen voor de lokale economie worden aangewend”, zegt Ketellapper. “Ook hoopt de wetgever dat hiermee de lokale kapitaalmarkt zich beter ontwikkelt. Omdat de regelgeving inmiddels meer dan anderhalf decennium van toepassing is, lijkt het ons van belang dat een keer getoetst wordt of deze doelstellingen daadwerkelijk behaald worden.”

De afgedwongen lokale beleggingen verstoren per definitie de vrije marktwerking. Een gevolg hiervan is dat de lokale beleggingen voor de financiële instelling een lager rendement en/of hoger risico opleveren dan in een vrije markt van toepassing zouden zijn. Lokale ondernemers kunnen dus goedkoper lenen. En een groot deel van de premies die de instellingen ontvangen blijven in de lokale economie.

“Daar staat dan tegenover dat de financiële instellingen genoegen moeten nemen met een lager rendement en/of hoger risicoprofiel dan in een vrije markt zou kunnen worden gerealiseerd”, aldus Houben.

“Polishouders en pensioendeelnemers worden dus ook benadeeld omdat het lagere rendement op beleggingen uiteindelijk resulteert in een lagere kapitaaluitkering of lager pensioen. Min of meer gedwongen winkelnering kan bovendien corruptie en nepotisme in de hand werken, zeggen beiden. Daarmee zeggen we niet dat dit aan de hand is, het gaat om de theoretische mogelijkheid”, aldus Ketellapper.

Deadweight loss

“Ook bestaat hierdoor het risico op het zogeheten crowding-out effect: door het gedwongen aanbod van beleggingen in de lokale markt en de hierdoor veroorzaakte suboptimale risico/rendement verhouding dringen de financiële instellingen andere investeerders uit de markt. Hierdoor daalt het totaal aantal investeringen wat in de economie ook wel bekend staat als deadweight loss.”

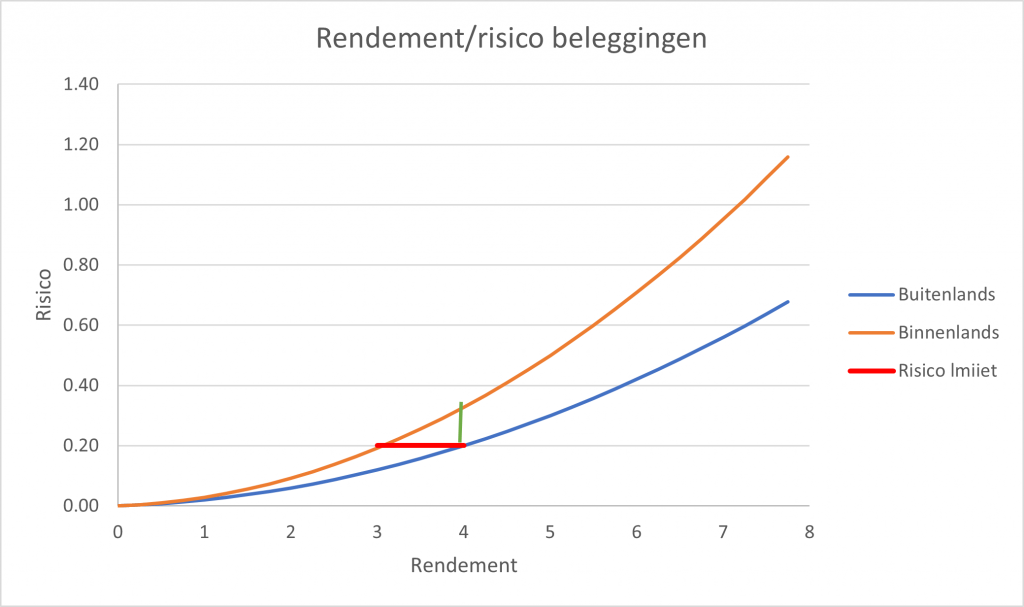

Dit geldt zowel voor aandelen als vastrentende beleggingen, obligaties. “We zien in dit voorbeeld dat bij een gewenst rendement van vier procent de buitenlandse belegging een risico score van 0,20 kent (groene lijn). De binnenlandse lening kent een risico van 0,33. Omgekeerd, bij een acceptabele risico score van 0,20 rendeert de buitenlandse belegging met vier procent, terwijl de binnenlandse belegging slechts 3,33% rendeert (de rode lijn).

Zowel Houben als Ketellapper wijzen op het verhoogde concentratie risico dat ontstaat doordat veel geld lokaal belegd moet worden. “In Curaçao is slechts een kleine en inactieve aandelenmarkt en ook ontbreken openbare data met betrekking tot markten van andere beleggingscategorieën. Dit bemoeilijkt het risicomanagement in vergelijking tot beleggen in internationale markten aanzienlijk”, zegt Houben. “Het is aannemelijk dat de verzekeraars en pensioenuitvoerders rendement derven en al dan niet bewust aan risico’s blootstaan die ze zonder de restricties niet dan wel minder zouden hebben.”

“Zoals beleggen in deposito’s bij de bank met relatief slechte rendementen bij gebrek aan geschikte lokale beleggingen, terwijl banken niet onderhevig zijn aan beperkingen voor wat betreft beleggingen. Rendementen op deposito’s zijn bovendien in de regel lager dan die op bij voorbeeld staatsleningen. Of investeren in onroerend goed waarvan de prijsontwikkeling onzeker is, evenals de huurinkomsten”, vult Ketellapper aan.

“Bij grotere onroerend goed projecten doemt al gauw het concentratierisico op. Het investeren van ongeveer de helft van beleggingen in een kleine economie is op zich al een concentratierisico: bij een vrije keuze kan het landenrisico veel beter geminimaliseerd worden. Nu is dit deel van de portefeuille in sterke mate afhankelijk van de economie van een kleine en kwetsbare economie.”

In Curaçao worden leningen aangeboden met een ogenschijnlijk aantrekkelijk couponrendement. “Beleggers vinden deze toch minder aantrekkelijk vanwege het gepercipieerde risico, zoals het debiteurenrisico, het landenrisico en het concentratierisico, dat tegenover het hoge rendement staat”, zegt Houben. “Deze leningen zijn ook nauwelijks tussentijds verhandelbaar zoals buitenlandse leningen dat wel zijn. Bovendien, als deze beleggingsmogelijkheden voldoende aantrekkelijk zouden zijn, zou de 60-40 regel overbodig zijn”, zegt Houben.

Tegenover deze nadelen staan ook voordelen van verplichte lokale investeringen. Houben en Ketellapper noemden eerder al de gunstiger financieringscondities voor ondernemers, die hopelijk de lokale economie extra stimuleren.

Consumenten

“De vraag dringt zich op of deze voordelen ten gunste komen van de ondernemers zelf of dat deze voordelen ook ten gunste van de consumenten, hun klanten, komen”, vraagt Ketellapper zich af.

“Als de lokale beleggingen worden gebruikt voor de financiering van een ziekenhuis, is duidelijk dat de baten ten gunste komen van de gezondheidszorg: een publiek goed. Hetzelfde geldt voor beleggingen in lokale staatsleningen.”

Maar in Curaçao is deze markt niet beschikbaar voor financiële instellingen omdat de Nederlandse Staat alle staatsleningen van Curaçao koopt en daarbij veel lagere rentes in rekening brengt dan marktconforme rentes. Gunstig voor Curaçao, maar daarmee is een relatief veilige lange termijn belegging niet bereikbaar voor lokale financiële bedrijven.

Een pensioenfonds dat een grootschalig lokaal hotelproject financiert draagt niet persé bij aan de lokale economie vinden Houben en Ketellapper. “Afgezien van het concentratierisico dat het pensioenfonds op zich neemt, kan men zich afvragen of de gunstiger financieringscondities en de daardoor lagere kamerprijzen voor toeristen gunstig voor de economie zijn.”

Het is ook onduidelijk of relatief goedkopere lokale leningen de concurrentiekracht van lokale bedrijven bevordert. “Immers, doordat lokale ondernemers tegen lagere rentetarieven kunnen lenen, zullen ook minder rendabele projecten en ondernemingen gefinancierd worden.”, aldus Houben.

Noorwegen

Houben en Ketellapper schetsen een diametraal andere aanpak in het voorbeeld van het Staatspensioenfonds van Noorwegen. Wat betreft omvang niet te vergelijken met de financiële entiteiten van Curaçao, maar wellicht wel wat betreft het verminderen van risico’s en kwetsbaarheden. “Overigens heeft het fonds in de naam de bestemming ‘pensioen’ opgenomen. Maar is dat feitelijk niet”, zegt Ketellapper.

In het fonds worden de opbrengsten uit de olie- en gaswinning gebracht en deze worden volledig geïnvesteerd in het buitenland, als financiële reserve en spaarplan op lange termijn voor de eigen bevolking. De omvang bedraagt 1.200 miljard euro, dat is per inwoner een vermogen van 220.000 euro.

“De beslissing om uitsluitend in het buitenland te beleggen is ingegeven door de relatief kleine omvang van de Noorse economie, die bovendien kwetsbaar is en sterk afhankelijk van opbrengsten van fossiele brandstoffen. Daarnaast wil men voorkomen dat publieke middelen gebruikt worden voor binnenlandse politieke doelstellingen zoals herverkiezing door middel van belastingverlagingen of prioriteren van “pet projects, projecten die aanspreken, maar waarvan de economische onderbouwing rammelt”, zegt Houben.

Het fonds heeft een lange termijn focus en hanteert strenge criteria met betrekking tot Environment, Social, Governance-beleid van bedrijven waarin zij investeren. Het fonds investeert zelf inmiddels niet meer in fossiele brandstoffen.

“Curaçao is sinds de sluiting van de raffinaderij niet meer zo afhankelijk van fossiele brandstof industrie, maar met de toenemende afhankelijkheid van toerisme zeker nog kwetsbaar. Evenals Noorwegen zou het land buitenlandse investeringen met een lange termijn focus juist moeten stimuleren in plaats van afremmen”, menen zowel Houben als Ketellapper.

Prijs

Concluderend zeggen Houben en Ketellapper dat de 60/40 regel een prijs kent, die in eerste instantie wordt betaald door begunstigden van levensverzekeringen en pensioendeelnemers. Indirecte effecten en kosten zijn er voor consumenten, belastingbetalers, en ondernemers die door mindere concurrentie of lagere kwaliteit of hogere kosten dragen.

“Daar staan mogelijke voordelen voor de lokale economie tegenover. Het is ons niet bekend dat er studies zijn gepubliceerd die een antwoord geven op de vraag of deze voordelen behaald worden en zo ja of deze gekwantificeerd worden.”

Ook menen Houben en Ketellapper dat het goed zou zijn de ‘prijs’ die betaald wordt door begunstigden van levensverzekeraars en pensioenfondsen te kwantificeren.

“Iedere wettelijke maatregel moet periodiek beoordeeld worden op effectiviteit om de vraag te beantwoorden of de wet bereikt wat ermee beoogd wordt. Dat geldt ook voor de 60-40 regel. De opdrachtgever zou de SER kunnen vragen een dergelijk onderzoek uit te voeren, waarbij de Centrale Bank data ter beschikking kan stellen”, aldus Houben.